Когда дело касается налоговой системы, каждый из нас стремится найти легкий и эффективный способ уменьшить свои налоговые обязательства. Одним из таких способов являются налоговые вычеты - мощное оружие в борьбе за сохранение финансовых ресурсов. Благодаря вычетам, мы можем сэкономить значительные суммы денег, применяя специальные правила и льготы, предоставляемые государством.

На первый взгляд может показаться, что налоговые вычеты - сложная область, доступная лишь профессиональным бухгалтерам и налоговым консультантам. Однако, на самом деле, с пониманием основных принципов и правил можно самостоятельно освоить эту область и применять вычеты в своих интересах. Более того, знание налоговых вычетов становится неотъемлемым инструментом финансовой планировки и позволяет активно управлять своими финансами, уменьшая расходы и максимизируя сбережения.

На страницах этой статьи представлено полное руководство по налоговым вычетам, от обзора основных понятий до конкретных способов применения. Вы найдете полезные советы и рекомендации по оптимизации налоговой нагрузки, а также разъяснения по сложным моментам и неочевидным возможностям. Будьте уверены, что после прочтения этой статьи вы сможете более осознанно подходить к вопросу налоговых вычетов и использовать их на практике в своих интересах.

Основное понятие налоговых вычетов: сущность и доступность

В данном разделе мы рассмотрим важную тему налоговых вычетов и их роль в налоговой системе Российской Федерации. Налоговые вычеты представляют собой специальные механизмы, предоставляемые гражданам и организациям для снижения налоговых обязательств перед государством.

Что такое налоговые вычеты?

Основная идея налоговых вычетов состоит в том, что граждане и организации могут уменьшить сумму налоговых платежей, которые они должны заплатить государству. Это позволяет им сократить свои налоговые обязательства и сэкономить деньги.

Кому доступны налоговые вычеты?

Использование налоговых вычетов доступно различным категориям налогоплательщиков. В зависимости от конкретных околофинансовых условий, вычеты могут быть предоставлены физическим лицам, предприятиям и предпринимателям. Каждая категория обладает своими особенностями, и к вычетам применяются различные условия и ограничения.

Налоговые вычеты являются важной составляющей налоговой системы, содействуя стимулированию экономического развития, поддержке определенных социальных групп и борьбе с недобросовестными налогоплательщиками. Корректное использование налоговых вычетов требует хорошего понимания их сути и требований, а также правильного применения соответствующих налоговых положений России.

Виды налоговых льгот в РФ и способы их применения

Каждый гражданин России может воспользоваться различными налоговыми преференциями, которые позволяют снизить свою налоговую нагрузку в рамках действующего законодательства. Налоговые льготы могут касаться разных сфер жизни и охватывать различные виды налоговых платежей. В данном разделе мы рассмотрим основные виды налоговых вычетов, доступных в Российской Федерации, и расскажем о том, как правильно их использовать.

| Виды налоговых вычетов | Способы применения |

|---|---|

| Вычеты на детей | Заполнение налоговой декларации и предоставление документов, подтверждающих наличие детей |

| Вычеты на образование | Предоставление справок или документов, подтверждающих затраты на образование |

| Вычеты на ипотеку | Предоставление документов о размере процентной ставки по ипотечному кредиту или о выплаченных процентах |

| Вычеты на лечение | Предоставление медицинских документов и счетов об оплате медицинских услуг |

Кроме перечисленных примеров, существуют и другие виды налоговых вычетов, которые можно использовать в соответствии с законодательством. Важно помнить, что для применения налоговых льгот необходимо соблюдать определенные условия и предоставить необходимую документацию. Корректное использование налоговых вычетов позволяет значительно снизить налоговую нагрузку и увеличить личное финансовое благополучие.

Особенности налоговых вычетов для работников с альтернативными формами занятости

В современном мире существует множество разнообразных форм занятости, которые отличаются от стандартной трудовой деятельности. Такие нестандартные типы занятости включают фриланс, временную работу, сезонные проекты и другие. Для работников, занятых по таким особым формам, существуют некоторые уникальные особенности в налоговых вычетах, которые необходимо учитывать.

При оформлении налоговых вычетов для работников с нестандартными типами занятости, необходимо учитывать специфические правила, которые отличаются от тех, которые применяются к стандартным формам занятости. К примеру, для фрилансеров может быть установлено определенное пороговое значение дохода для получения налоговых вычетов, а для работников, занятых на временных проектах, могут быть предусмотрены льготы при уплате налогов.

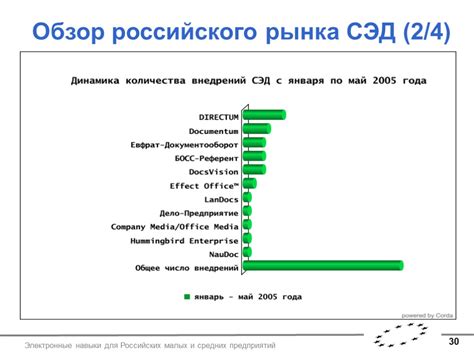

Также следует отметить, что налоговые вычеты для работников с нестандартными типами занятости могут иметь свои особенности в зависимости от отрасли, в которой они работают. Например, для работников в IT-индустрии могут существовать специальные налоговые льготы, связанные с использованием определенных технологий или программного обеспечения.

Важно помнить, что для получения налоговых вычетов работники с нестандартными типами занятости должны соблюдать определенные требования и условия. Это может включать предоставление необходимых документов, подтверждающих статус занятости и доход, уплату всех необходимых налогов и взносов, а также соблюдение сроков и процедур, установленных налоговым законодательством.

Налоговыельготы для малых и средних предприятий: возможности и ограничения

В данном разделе будет проанализировано влияние налоговых вычетов на развитие малого и среднего бизнеса в Российской Федерации. Будут рассмотрены доступные возможности получения налоговых льгот для данной категории предпринимателей, а также ограничения, которые встают перед ними.

Малые и средние предприятия являются важным сектором экономики, способствующим созданию рабочих мест и повышению социального благосостояния. Однако, налоговая нагрузка на эти предприятия может стать значительным препятствием для их развития. Для поощрения малого и среднего бизнеса государство предоставляет ряд налоговых вычетов, снижающих налоговую нагрузку и способствующих устойчивому развитию предприятий.

Среди налоговых вычетов, доступных малому и среднему бизнесу, можно выделить следующие категории:

| Категория | Описание |

|---|---|

| Вычеты по налогу на прибыль | Снижение налоговой базы по результатам деятельности предприятия |

| Налоговые вычеты по налогу на имущество | Снижение налоговой базы по имуществу, находящемуся в собственности предприятия |

| Вычеты по налогу на добавленную стоимость (НДС) | Возможность компенсировать уплаченный НДС при проведении определенных операций |

| Вычеты по налогу на доходы физических лиц | Снижение налоговой базы по доходам предпринимателей и их сотрудников |

Однако, несмотря на существующие льготы, малые и средние предприятия сталкиваются с определенными ограничениями при их использовании. Это может быть связано с необходимостью соблюдения определенных условий, предоставления документации или с ограничением максимальной суммы налоговых вычетов.

Процедура получения налоговых вычетов: подробная инструкция для налогоплательщиков

В данном разделе мы предоставим пошаговую инструкцию для налогоплательщиков, которая поможет им организовать процедуру получения налоговых вычетов. Здесь вы найдете подробный алгоритм действий, необходимый набор документов и информацию о сроках и местах подачи документов.

- Подготовка и сбор необходимых документов:

- Составление списка финансовых операций и расходов за отчетный период, включая все возможные категории налоговых вычетов.

- Получение подтверждающих документов, таких как счета, квитанции, договоры и другие требуемые документы, которые подтверждают факт финансовых операций.

- Изучение действующих законов и правил получения налоговых вычетов.

- Определение применимых налоговых ставок и пределов вычетов в соответствии с законодательством.

- Заполнение заявления с указанием личной информации, сумм налоговых вычетов и привязанных к ним финансовых операций.

- Приложение всех необходимых подтверждающих документов к заявлению.

- Определение места и сроков подачи заявлений согласно действующему законодательству.

- Предоставление заявлений и приложенных документов в официальные налоговые органы либо иные уполномоченные учреждения.

- Получение информации о стадии рассмотрения заявления и возможности ускорения процесса при необходимости.

- Своевременное предоставление дополнительных документов или ответов на запросы налоговых органов.

- Ожидание решения налоговых органов и получение уведомлений о получении налоговых вычетов.

- Выплата вычетов налогоплательщику в соответствии с действующими правилами и сроками.

Следуя данной инструкции, налогоплательщики смогут организовать процедуру получения налоговых вычетов без лишних сложностей и ошибок. Важно помнить, что правильная и своевременная подача документов является залогом успешного получения вычетов и минимизации налоговых обязательств.

Часто задаваемые вопросы о налоговых льготах и ответы на них

В данном разделе представлены самые распространенные вопросы, которые возникают у налогоплательщиков относительно налоговых льгот, а также подробные ответы на них.

Зачем нужны налоговые льготы и какие преимущества они предоставляют?

Какие виды налоговых льгот существуют и кто может их получить?

Каковы основные условия для использования налоговых льгот и как их можно активировать?

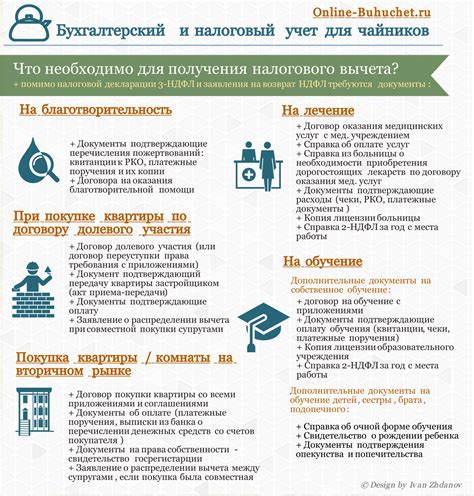

Какие документы необходимо предоставить для подтверждения права на налоговую льготу?

Какой процесс получения налоговой льготы и как долго может занять рассмотрение заявки?

Какие ограничения существуют при использовании налоговых льгот?

Можно ли объединять несколько видов налоговых льгот и какие возможны последствия?

Как изменения в законодательстве могут повлиять на налоговые льготы и что нужно знать о них?

Какие налоговые льготы предусмотрены для разных категорий граждан: студентов, пенсионеров, инвалидов и прочих?

Как использовать налоговые льготы при покупке или ремонте жилья?

Какие налоговые льготы предусмотрены для бизнеса и как их можно получить?

В данном разделе вы найдете ответы на эти и другие вопросы, связанные с налоговыми льготами, чтобы правильно использовать возможности, предоставляемые законодательством.

Вопрос-ответ

Какие налоговые вычеты предусмотрены в России?

В России предусмотрены различные виды налоговых вычетов, такие как вычеты на детей, вычеты на образование, вычеты на лечение, вычеты на покупку жилья и т.д. Каждый вид вычета имеет свои условия и ограничения, которые нужно учитывать.

Какие документы нужны для получения налогового вычета?

Документы, необходимые для получения налогового вычета, могут различаться в зависимости от вида вычета. Обычно требуется подтверждающая информация, такая как договоры, счета, медицинские справки, копии документов и т.д. Чаще всего документы должны быть заверены и подписаны уполномоченными лицами.

Какой размер налогового вычета можно получить?

Размер налогового вычета в России зависит от конкретного вида вычета. Например, вычет на ребенка составляет определенную сумму за каждого ребенка, вычет на образование может быть определенным процентом от суммы затрат на обучение, а вычет на жилье может быть определенным процентом от стоимости недвижимости. Подробную информацию о размере вычетов можно найти в налоговом законодательстве.

Как оформить налоговый вычет?

Для оформления налогового вычета необходимо подать заявление или декларацию в налоговый орган, куда включать все необходимые документы. Заявление должно быть заполнено правильно и подписано. После рассмотрения заявления, налоговый орган принимает решение о предоставлении вычета и выплате соответствующей суммы или учете вычета при расчете налога.

Какие ограничения есть на получение налоговых вычетов?

Для разных видов налоговых вычетов существуют различные ограничения. Например, вычет на детей предоставляется только за определенное количество детей и до достижения ими определенного возраста. Вычет на образование может быть предоставлен только при определенных условиях, таких как обучение в установленных образовательных учреждениях. Подробную информацию об ограничениях можно найти в налоговом законодательстве и в инструкциях к заполнению заявлений.

Какие вычеты предусмотрены в налоговом законодательстве России?

В налоговом законодательстве России предусмотрены различные виды налоговых вычетов, включая вычеты на детей, на обучение, на лечение, на материнский (семейный) капитал, вычеты при покупке жилья и многие другие.