В современном мире, где денежные переводы являются неотъемлемой частью нашей жизни, существует несколько способов осуществления платежей. Однако, важно различать разные виды документов и их особенности, чтобы избежать недоразумений и ошибок.

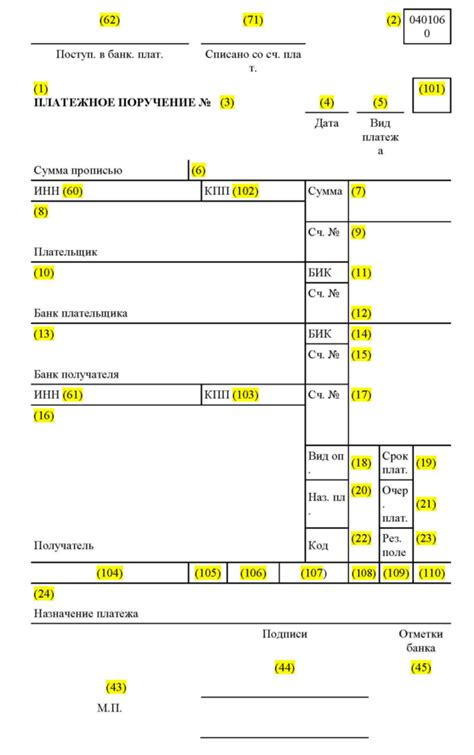

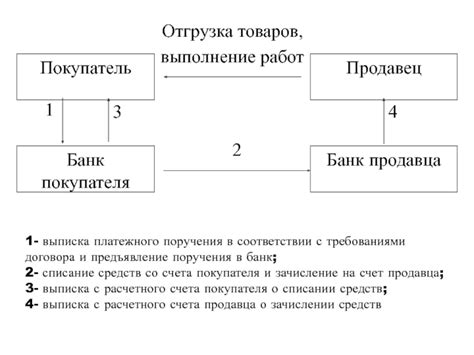

Одним из таких документов, используемых для осуществления финансовых переводов является платежное поручение. Этот способ позволяет четко указать сумму перевода, информацию о получателе и отправителе, а также основание для перевода денежных средств, такое как контракт или счет на оплату услуг. Платежное поручение имеет строго установленный формат и оформляется в соответствии с требованиями законодательства.

В отличие от платежного поручения, требование представляет собой документ, выдаваемый получателем долга, который требует от должника оплатить определенную сумму. В требовании указываются детали долга и основание для его возникновения, а также требуемый срок и способ оплаты. Требование может быть оформлено в различных форматах, в зависимости от конкретной ситуации и законодательства.

Таким образом, платежное поручение и требование являются различными документами, которые используются для осуществления денежных переводов. Каждый из них имеет свои особенности и требования к оформлению. Понимание этих отличий позволяет более точно и эффективно осуществлять финансовые операции и минимизировать риски возникновения недоразумений и ошибок при проведении платежей.

Основное предназначение и отличительные черты «податковой переводной ордера» и «платежного поручения»

Податковая переводная ордера представляют собой формализованные документы, используемые для выполнения платежей по налогам и сборам в соответствии с требованиями налогового законодательства. Они позволяют передавать деньги в бюджет и другие государственные органы для уплаты налоговых обязательств, в том числе акцизов, НДС и других налоговых платежей. Податковые переводы сопровождаются детальной информацией о налоговых ставках, суммах и сроках уплаты, что является их важной и отличительной чертой.

С другой стороны, платежные поручения – это инструмент, позволяющий физическим и юридическим лицам осуществлять расчеты с участием банков по их платежным обязательствам. Платежные поручения, как правило, используются для выполнения разнообразных оплат, включая заработную плату, услуги, товары и прочие коммерческие сделки. Они обычно содержат информацию о получателе платежа, номере расчетного счета и коде банка, что облегчает его обработку и зачисление на счет получателя.

Понятие и процесс выполнения платежного поручения: ключевые аспекты и этапы

Процесс выполнения платежного поручения включает несколько ключевых этапов, которые необходимо тщательно продумать и осуществить согласно установленным правилам и требованиям. На первом этапе следует определить сумму перевода, указать реквизиты получателя и отправителя, а также предоставить необходимую дополнительную информацию, касающуюся цели и условий операции.

- Второй этап включает проверку правильности заполнения платежного поручения, а также соответствие указанных данных с фактическими данными получателя и отправителя. Это важный шаг, который позволяет избежать ошибок и недоразумений при осуществлении финансовой операции.

- На третьем этапе необходимо произвести подтверждение операции, обеспечивающее правовую силу и действительность платежного поручения. Это может осуществляться путем подписания специального документа или использования цифровой подписи.

- Завершающим этапом выполнения платежного поручения является сам перевод средств. Он может осуществляться различными способами, включая банковский перевод, электронные платежные системы и другие инструменты финансовых операций.

Следует отметить, что процесс выполнения платежного поручения является ответственным и требует точности и внимательности. Ошибки на любом этапе могут привести к нежелательным последствиям, поэтому важно соблюдать все требования и правила, регулирующие этот процесс.

Требование: сущность и характеристики

Сущность требования

Требование представляет собой официальное уведомление или запрос, направленные одной стороной к другой, о необходимости осуществления определенной платежной операции. Оно может быть инициировано как кредитором, так и должником, источником, получателем или промежуточным платежным агентом. Требование может быть составлено в устной или письменной форме, с учетом требований законодательства и установленных правил платежных систем.

Существуют разнообразные виды требований. Они могут отличаться по характеру выполняемой операции, срокам выполнения, сумме платежа и другим параметрам. Таким образом, каждое требование является уникальным и адаптируется к специфике конкретной платежной ситуации.

Важно отметить, что требование обладает несколькими характеристиками, которые делают его отличительным. Во-первых, требование должно быть четко сформулировано и содержать всю необходимую информацию для осуществления платежной операции. Во-вторых, требование обладает юридической силой и является обязательным для выполнения для всех сторон, на которых оно распространяется. В-третьих, требование имеет ограниченный срок действия, в течение которого должно быть выполнено.

Роль требования в платежных взаимоотношениях

Требование играет важную роль в платежных взаимоотношениях, обеспечивая прозрачность и законность денежных операций. Оно служит основой для осуществления платежей, а также средством защиты интересов сторон в случае возникновения споров или недостаточности документальных доказательств. Требование должно быть представлено в установленные сроки и в соответствии с требованиями правил и законодательства, что обеспечивает надежность и эффективность проведения платежных операций.

Особенности юридического регулирования в сфере расчетов

В данном разделе рассмотрим основные нюансы и специфику законодательного обеспечения процесса денежных операций в предпринимательской деятельности.

- Правовое обеспечение денежных обязательств

- Роль платежных указаний и требований

- Обязанности и ответственность сторон

- Доказательная база и юридические последствия

Выявим ключевые законодательные акты, регулирующие взаимоотношения между участниками коммерческих операций и предписывающие некоторые действия для обеспечения взаиморасчетов.

Исследуем принципы взаимодействия юридических документов, которые становятся основой для претензий и требований к определенным выплатам.

Разберем различные аспекты обязательств и отношений сторон по исполнению платежных поручений и требований, а также детали ответственности за несоблюдение нормативов.

Определим требования к юридической доказательной базе, необходимой для законного взыскания задолженности по платежному поручению и требованию. Также рассмотрим возможные последствия при нарушении установленных правил.

Нормативные акты и основные принципы платежных распоряжений

Для совершения безопасных и эффективных финансовых операций необходимо обладать адекватными знаниями о нормативной базе и основных правилах, регулирующих платежные поручения. Ознакомление с данными аспектами поможет предотвратить ошибки и упростить процесс осуществления платежей.

Организациям и частным лицам приходится сталкиваться с различными видами платежных поручений, которые могут осуществляться в рамках разных нормативных актов. Наиболее распространены нормативные документы, разработанные Центральным банком страны. Данные документы устанавливают основные принципы и требования, которыми необходимо руководствоваться при заполнении платежных поручений.

Одним из важных аспектов, учитываемых при составлении платежных поручений, является правильное заполнение реквизитов. Ответственность за корректность заполнения платежного поручения лежит на отправителе, поэтому необходимо тщательно проверять и проверять снова все важные данные, включая реквизиты получателя, банковский счет и код, а также сумму платежа.

Кроме того, обращение к возможным ограничениям и требованиям, установленным регулирующим органом, также является неотъемлемой частью осуществления платежей. Законодательство страны может устанавливать определенные правила и ограничения в отношении проведения финансовых операций, которые необходимо учитывать при заполнении платежных поручений.

Таким образом, соблюдение нормативной базы и правил, регулирующих платежные поручения, является важным аспектом финансовой безопасности и эффективности. Правильное заполнение реквизитов и учет законодательных требований помогут избежать ошибок и препятствий в процессе осуществления платежей.

Правовое положение и обязательства сторон в системе требования

В данном разделе рассмотрим основные аспекты правового положения и обязательств, связанных с использованием требования как инструмента в платежной системе. Здесь речь пойдет о взаимодействии участников, их правах и обязанностях, а также о гарантиях исполнения требования.

Правовое положение участников

Согласно законодательству, требование является правовым инструментом, позволяющим одной стороне потребовать от другой определенную сумму или выполнение определенных действий. Таким образом, участники системы требования обладают определенными правами и обязанностями, которые закреплены в договорах и нормативных актах.

Обязательства сторон

При использовании требования возникают обязательства между сторонами – требователем и должником. Требователь обязуется предъявить требование в соответствии с требованиями закона и условиями договора, а должник обязуется выполнить требование в указанный срок и в полном объеме.

Указанные обязательства предполагают соблюдение принципов добросовестности и исполнительности со стороны участников системы требования. Также могут предусматриваться санкции в случае нарушения обязательств или невыполнения требования.

Гарантии исполнения требования

Для обеспечения надлежащего исполнения требования могут применяться различные гарантии и механизмы контроля. Например, возможно требование предоставления залога или банковской гарантии со стороны должника. Такие гарантии помогают обеспечить повышение доверия к системе требования и защиту интересов требователя.

Для эффективного функционирования требования важно четко определить правовое положение участников, их обязанности и гарантии исполнения. Это позволит обеспечить стабильность и надежность системы, а также защитить права и интересы всех сторон, участвующих в процессе.

Роль и значение платежного поручения и требования в экономическом управлении

- Платежное поручение играет ключевую роль в обеспечении финансовых операций в коммерческих организациях. Оно является средством передачи денежных средств между разными контрагентами и позволяет эффективно управлять финансовыми потоками.

- Требование, с другой стороны, применяется чаще в государственном секторе и является средством осуществления платежей между бюджетными учреждениями и гражданами, а также между различными государственными органами.

Помимо своей роли в обеспечении платежных операций, платежное поручение и требование обладают значимостью в экономическом управлении. Они являются инструментами регулирования финансовых процессов, позволяющими соблюдать установленные правила и санкции, а также осуществлять контроль и учет финансовых операций.

Разумное применение платежного поручения и требования соответствует современным требованиям бизнес-процессов и законодательству, обеспечивая прозрачность и эффективность финансовых операций в экономике. Обеспечивая безопасность и надежность денежных переводов, эти инструменты способствуют стабильности и устойчивости финансовой системы в целом.

Влияние платежного поручения на оборот финансовых средств и финансовую отчетность

Этот раздел статьи посвящен анализу влияния платежного поручения на движение денежных средств в организации и соответствующую бухгалтерскую документацию. Рассматривается важность правильного оформления и исполнения платежных поручений, а также их влияние на финансовый поток.

Финансовые операции – это существенная составляющая взаимоотношений между поставщиками, клиентами, предприятием и государством. Оплата за товары и услуги, уплата налогов, выплаты зарплаты – все эти операции осуществляются при помощи платежных поручений. Использование правильных форм платежных поручений и их своевременное исполнение имеют значительное значение для обеспечения бесперебойного финансового потока и точности бухгалтерской отчетности.

Международные платежи, отчетность перед налоговыми органами, выдача заработных плат – все это сопровождается документами, в которых основной ролью играют платежные поручения.

Обработка платежных поручений и составление соответствующих бухгалтерских проводок является ответственным процессом, требующим точности и внимательного отношения к деталям.

Точность и своевременность – вот две важные составляющие, которые приходится учитывать при работе с платежными поручениями. Каждая цифра, каждое наименование должны быть указаны правильно, чтобы исключить возможность ошибок и проблем при дальнейшем использовании документов. Кроме того, необходимо учитывать сроки исполнения платежных поручений и не допускать их просрочки, чтобы избежать нарушения договорных обязательств и финансовых штрафов.

Важность требования во взаимных расчетах и обеспечение исполнения долговых обязательств

В ходе долгосрочных или краткосрочных взаиморасчетов между юридическими или физическими лицами возникает необходимость гарантировать исполнение долговых обязательств. Для обеспечения надежности и прозрачности процесса осуществления платежа, кредиторы и должники обращаются к механизму требования, которое играет важную роль в сфере финансовых операций.

Требование представляет собой адресованное должнику заявление кредитора о необходимости проведения определенного платежа в соответствии с законодательством и условиями договора между сторонами. Формально оформленное требование служит не только средством контроля за исполнением обязательств, но также обеспечивает правовую защиту кредитора, в случае отказа должника выполнять свои обязательства.

Одной из главных целей требования является обеспечение долговых обязательств. Подобный инструмент финансового контроля способствует поддержанию стабильности взаимоотношений между сторонами, защите интересов каждой стороны и минимизации рисков несвоевременной или неправомерной оплаты долгов. Таким образом, требование выступает важным инструментом, позволяющим установить четкую процедуру оплаты, а также обеспечить надлежащее финансовое взаимодействие и соблюдение договорных обязательств между сторонами.

Риски и методы предотвращения при использовании платежных поручений и требований

В процессе осуществления платежных операций с использованием платежных поручений и требований, неизбежно возникают определенные риски, которые могут повлиять на безопасность и успешность платежей. Однако, при соблюдении определенных мер предосторожности и использовании соответствующих методов предотвращения, эти риски могут быть минимизированы.

1. Риск ошибочных переводов и недостоверной информации

- Внимательно проверяйте все реквизиты перед осуществлением платежа.

- Используйте надежные и проверенные источники информации о получателе платежа.

- При отправке платежа через интернет-банкинг, убедитесь в безопасности соединения и используйте двухфакторную аутентификацию.

2. Риск мошенничества и несанкционированных операций

- Будьте внимательны к подозрительным ситуациям и сообщайте о них своему банку.

- Не раскрывайте свои банковские данные третьим лицам.

- Используйте надежные антивирусные программы на своем компьютере и мобильном устройстве.

3. Риск неправильного исполнения платежа

- Проверяйте выписки и отчеты о выполненных платежах на наличие ошибок.

- Своевременно уведомляйте банк о неправильно исполненных платежах или ошибках.

- Используйте службы уведомлений о смене баланса на вашем банковском счете.

Соблюдение этих методов поможет снизить риски при использовании платежных поручений и требований и сохранить безопасность и надежность ваших платежей.

Возможные ошибки при заполнении платежного поручения

Для успешного осуществления банковских платежей необходимо детально изучить процесс заполнения платежного поручения и ознакомиться с распространенными ошибками, которые могут привести к проблемам и задержкам в проведении финансовых операций. В данном разделе мы рассмотрим некоторые типичные ошибки, сопутствующие заполнению платежного поручения, и предложим методы их исключения.

1. Неверно указанный счет получателя

Одной из наиболее распространенных ошибок является неправильное указание банковского счета получателя. Это может привести к тому, что деньги будут отправлены на неверный счет, что, в свою очередь, может привести к задержкам в переводе средств и возврату операции. Чтобы избежать такой ошибки, необходимо тщательно проверять и повторно проверять указанный номер банковского счета, убедившись в его правильности перед отправкой платежа.

2. Некорректное указание суммы платежа

Некорректное указание суммы платежа также является распространенной ошибкой, которая может возникнуть при заполнении платежного поручения. Это может привести к перечислению либо недостаточной, либо излишней суммы средств и создать проблемы для отправителя и получателя платежа. Для исключения такой ошибки рекомендуется тщательно проверять указанную сумму платежа, а также использовать дополнительные проверочные механизмы, предоставляемые банком, например, подтверждение суммы с помощью кода или отпечатка пальца.

3. Ошибки в указании реквизитов получателя

Часто возникает ситуация, когда при заполнении платежного поручения допускаются ошибки в указании реквизитов получателя, таких как неверно указанное имя, адрес или идентификационный номер. Это может затруднить проведение платежа или привести к его отклонению в случае несоответствия указанным данным. Для избежания подобной ошибки рекомендуется внимательно проверять все указанные реквизиты получателя, а также использовать справочники и регламенты банка для корректного заполнения информации.

4. Отсутствие обязательных реквизитов

Другой типичной ошибкой является отсутствие обязательных реквизитов при заполнении платежного поручения. Без правильно указанных данных платеж может быть невозможен или отклонен банком, что приведет к неудачной операции и дополнительным временным затратам. Для избежания таких ошибок рекомендуется ознакомиться с требуемыми реквизитами банка и внимательно заполнять все поля платежного поручения, чтобы избежать потенциальных проблем.

Правильное заполнение платежного поручения является важным аспектом успешного осуществления финансовых операций. Изучив распространенные ошибки и применив соответствующие методы их исключения, вы уменьшите риск возникновения проблем и сможете надежно и безопасно осуществлять свои банковские переводы.

Вопрос-ответ

Чем отличается платежное поручение от требования?

Платежное поручение и требование являются двумя разными типами платежных документов. Главное отличие между ними заключается в том, что платежное поручение используется для осуществления платежа со счета плательщика, тогда как требование используется для получения платежа на свой счет. Кроме того, платежное поручение требует подписи плательщика, в то время как требование может быть составлено без подписи получателя.

Каковы особенности платежных поручений и требований?

Особенностью платежных поручений является то, что они содержат информацию о плательщике, получателе, сумме платежа и его назначении. Платежные поручения также требуют указания банковских реквизитов и подписи плательщика. С другой стороны, особенностью требований является то, что они могут быть составлены без подписи получателя и представляют собой форму заявки на получение платежа с указанием необходимых реквизитов.