Вопросы налогообложения могут быть запутанными и сложными, особенно для новичков в области бухгалтерии и налогов. Но корректное заполнение уведомления о произведенных вычислениях налогов – это ключевой этап, на котором зависит многое.

Каждый налоговый субъект обязан сдавать уведомление об исчисленных налогах каждый налоговый год, и неправильное или неполное заполнение может привести к разным проблемам, включая штрафы и недополучение возможных льгот.

В данном руководстве, мы рассмотрим основные шаги по корректному составлению уведомления с использованием простого и понятного языка. Мы приведем примеры и объяснения, чтобы помочь вам разобраться в основных материях.

Структура уведомления о начисленных налогах: ключевые элементы и правила оформления

Важное значение имеет структура уведомления, которая включает в себя несколько ключевых элементов. Эти элементы должны быть представлены в четкой и ясной форме, чтобы облегчить понимание информации о начисленных налогах получателем.

Первым элементом структуры является указание суммы начисленных налогов. В уведомлении следует явно указать исчисленные налоговые суммы без использования различных синонимов, так как это может привести к ошибкам в понимании информации получателем.

Второй элемент – перечень налоговых показателей. Данный пункт представляет собой детальное перечисление налоговых параметров, которые влияют на исчисление налоговых сумм. Здесь следует использовать точные определения, чтобы избежать путаницы и неправильного расчета суммы налогов.

Третий элемент структуры – основание и порядок исчисления налогов. В уведомлении необходимо указать основание, на котором производится исчисление налогов, а также порядок расчета этих сумм. Это позволяет получателю лучше понять, по каким правилам были получены исчисленные налоговые суммы и избежать ошибок или споров в будущем.

Корректное составление уведомления об исчисленных налогах играет важную роль во взаимодействии с налоговыми органами и позволяет избежать негативных последствий. Правильное использование структуры и ключевых элементов уведомления об исчисленных налогах поможет установить взаимопонимание между сторонами и обеспечить прозрачность в области налоговых платежей.

Определение основы для расчета налога

В данном разделе мы рассмотрим процесс определения основы для расчета налога. Речь пойдет о том, как определить ту сумму или объект, на которые будет рассчитываться налог, и какие факторы будут учтены при этом.

Определение основы для расчета налога является важным шагом при составлении уведомления об исчисленных налогах. Это позволяет определить точную сумму налога, которую должен будет уплатить налогоплательщик. Основа налогообложения может быть разной и зависит от конкретного вида налога, а также от применяемого способа исчисления налога.

В процессе определения основы для расчета налога могут учитываться различные факторы, такие как доходы, прибыль, стоимость имущества или объем осуществляемых операций. Важно учитывать все релевантные параметры, которые применимы к данному виду налога, чтобы обеспечить правильность и точность расчета налоговой суммы.

Точные методы и процедуры определения основы для расчета налога могут быть установлены соответствующими законодательными актами и нормативными документами для каждого отдельного вида налога. Необходимо учитывать все требования и рекомендации, чтобы избежать возможных ошибок и последующих штрафных санкций.

Правильное определение основы для расчета налога позволит налогоплательщику корректно исчислить свои обязательные платежи, а также избежать возможных проблем и недоразумений при проведении налоговой проверки. Знание основных принципов и правил определения основы для расчета налога является важным аспектом финансового планирования и управления налоговыми обязательствами.

Учет налоговых ставок и сроков уплаты

Расчет налоговой базы и суммы налога

В данном разделе мы рассмотрим процедуру расчета налоговой базы и определения суммы налога, которая должна быть исчислена.

- Определение налоговой базы: каким образом определяется налогооблагаемая сумма и какие факторы влияют на ее расчет.

- Исчисление налога: описание процесса расчета суммы налога на основе налоговой базы и установленной налоговой ставки.

- Расчеты для различных видов налогов: рекомендации по расчету налоговой базы и суммы налога для конкретных видов налогов, таких как налог на прибыль, НДС и т.д.

- Сложные случаи расчета: анализ специфических ситуаций, которые могут повлиять на расчет налоговой базы и суммы налога, и рассмотрение особенностей их учета.

- Обязательная отчетность: информация о необходимых отчетах и документах, которые требуются для уведомления о исчисленных налогах, включая сроки и порядок предоставления.

В этом разделе вы найдете ответы на вопросы, связанные с расчетом налоговой базы и определением суммы налога. Также будут рассмотрены специальные случаи, которые требуют особого внимания при проведении расчетов. Знание этих аспектов поможет вам правильно составить уведомление об исчисленных налогах и избежать возможных ошибок.

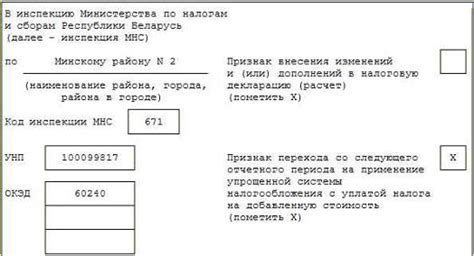

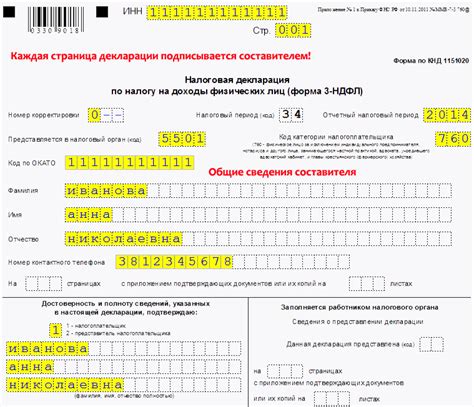

Процедура заполнения формы уведомления: шаг за шагом по инструкции

Перед началом заполнения формы уведомления необходимо убедиться в наличии всех необходимых документов и собрать все соответствующие данные. В следующем списке представлены основные шаги, которые следует выполнить:

- Определите свою налоговую категорию и уточните правила и условия заполнения формы.

- Изучите и проанализируйте инструкцию по заполнению формы, чтобы понять, какие данные и в какой форме требуется предоставить.

- Соберите все необходимые документы, такие как копии доходов, расходов, вычетов и других релевантных документов.

- Тщательно проверьте правильность данных, указанных в документах, и убедитесь, что они соответствуют требованиям налоговых органов.

- Заполните форму уведомления в соответствии с указаниями в инструкции, предоставив все необходимые данные и информацию. При этом следуйте требованиям к формату, полноте и точности информации.

- Перепроверьте заполненную форму на предмет возможных ошибок. Убедитесь в правильности расчетов и соответствии данных с приведенными в инструкции.

- Подпишите и удостоверьте форму уведомления, используя положенные налоговым органом процедуры и печати (если требуется).

- Отправьте заполненную и подписанную форму уведомления в налоговый орган в установленные сроки и способом связи.

Следуя данным шагам, вы сможете успешно заполнить и отправить форму уведомления об исчисленных налогах, обеспечив корректную обработку документации и соответствие вашей информации требованиям налоговых органов.

Проверка и отправка уведомления: гарантия точности и своевременности

Проверка уведомления – это этап, на который стоит уделить особое внимание. Это позволит убедиться в том, что все данные, включая доходы, расходы, налоговые вычеты и ставки налога, указаны верно и соответствуют действующим законодательным требованиям. Важно не только проверить числовые значения, но и ознакомиться с каждым пунктом уведомления, чтобы убедиться, что все необходимые сведения заполнены и предоставлены правильно.

После тщательной проверки уведомления следует его отправка. Используйте рекомендуемые способы отправки, такие как электронная почта или системы электронного документооборота, чтобы быть уверенными в своевременной доставке и сохранности информации. При отправке уведомления обратите внимание на все требования к формату и оформлению, а также на необходимые подписи или печати. Ясно и четко заполненное уведомление, отправленное вовремя, обеспечит эффективное взаимодействие с налоговыми органами и избежание неприятных последствий.

Вопрос-ответ

Каким образом можно составить уведомление об исчисленных налогах?

Для составления уведомления об исчисленных налогах вам необходимо собрать всю необходимую информацию о вашей налоговой обязанности, включая данные о доходе, расходе и налоговых льготах. Затем составьте документ, указывая все необходимые детали и формулировки в соответствии с требованиями налогового законодательства. Проверьте и исправьте возможные ошибки перед отправкой уведомления в налоговый орган.

Какие документы и информацию следует указать в уведомлении об исчисленных налогах?

В уведомлении об исчисленных налогах следует указать следующие данные: информацию о вашей налоговой обязанности, включая доходы и расходы, полученные в течение налогового периода; сумму налога, высчитанную на основе таких данных; сведения о налоговых льготах, которые вы можете применить; информацию обо всех необходимых документах и подтверждающих материалах. Все эти данные должны быть достаточно подробно приведены в уведомлении, чтобы налоговый орган мог правильно рассчитать сумму налога, подлежащую уплате.